~この記事は7分で読めます~

今年も確定申告シーズンがやってきました。

そこで誰もが知りたい税金控除。

本記事では遺産相続後の確定申告が必要な場合や申告の流れ、注意点を紹介します。

遺産を相続した。相続税は申告対象になるのか?

結論からいえば、一定額以上の遺産を相続すると相続税の申告と納税が必要です。

一方で、所得税の確定申告は原則不要です。

理由は課税対象の違いで、相続税は故人(被相続人)の遺産を取得した場合に課せられます。

これに対し、所得税は給料や事業所得などにかかる税金です。

毎年の確定申告は所得に対しての申告ですが、相続で得た資産は所得ではないため、確定申告は不要です。

遺産の相続や遺産分割で得た資産は相続財産となり、相続税としての申告をします。

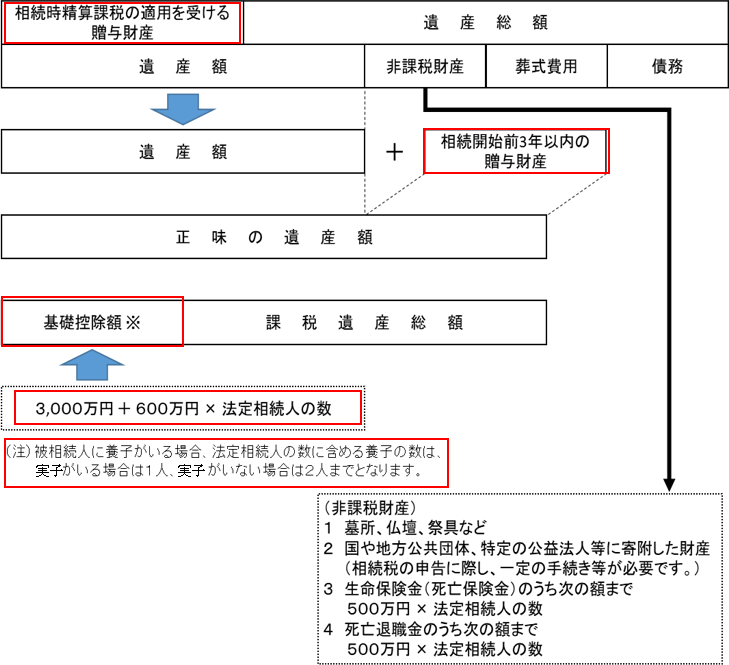

遺産総額3,600万円までは相続税が控除される

相続する財産が一定額を超えてはじめて相続税が発生します。

現金、土地、その他資産などの財産価値の合計が3,600万円以下の場合、相続税はゼロとなります。

これは相続税に基礎控除が設けられているためです。

基礎控除とは、定められた金額以内であれば税金を納めなくてよいという基準のことをいいます。

この基準が、相続税の場合3,600万円となっているため、遺産の総額が3,600万円以下であれば納税も手続きも不要です。

相続税には、税金がかからない金額を設定した基礎控除など、控除枠がさまざまな条件のもとに設けられており、すべての人に課税されるわけではありません。

相続人数が多いほど控除額が増える

基礎控除額は以下の計算式で算出されます。

3,000万円 + 600万円 × 法定相続人の数

先に、相続遺産額の合計が3,600万円以下であれば基礎控除により税金がかからないと解説しました。

正確には、相続税の控除額は相続人の人数が多いほど控除額が増えるため、複数の相続人がいる場合3,600万円を超えても相続税がかからない場合もあります。

法定相続人とは、亡くなった方の財産などを相続する権利がある人のことです。

民法では相続人になれる人となれる人の順位を定めています。

法定相続人の範囲

- 配偶者

- 子ども(代襲相続人も含む)

- 父母(いない場合は祖父母)

- 兄弟姉妹(代襲相続人も含む)

代襲相続人とは、本来相続人となる人が亡くなっている場合、亡くなった方の孫や甥子が相続人となる場合です。

直系尊属と配偶者には代襲相続は認められません。

代襲相続が発生すると、遠方にいる方や普段お付き合いのない方などが相続人となり、相続手続きが相当煩雑になる場合もあります。

法定相続人の順位

法定相続人の範囲にある人すべてが法定相続人となるわけではありません。

配偶者は生存しているかぎり常に法定相続人となり、配偶者以外の法定相続人の順位は次のとおりです。

- 子ども(代襲相続人も含む)

- 直系尊属(父母・祖父母など)

- 兄弟姉妹

配偶者以外は第1順位がいない場合にかぎり、第2順位の人が法定相続人となり、第1・第2順位ともにいない場合、第3順位の人が法定相続人となります。

配偶者には相続税が元々かからないが条件あり

相続税には配偶者控除という制度があります。

これは、配偶者が相続する資産にかぎり、1億6,000万円以下の範囲であれば相続税が免除される制度です。

また、1億6,000万円を超える相続についても、法定相続分(法で定めた相続における割合の目安)の範囲内であればいくら相続しても税金がかかりません。

つまり、定められた割合であればいくらもらおうとも税金はかからないことになります。

しかし、相続税がかからないからといって配偶者に資産を分け与えすぎると、その配偶者が亡くなった際、子どもにかかる税金負担が重くなります。

遺産分割は慎重に行う必要があるということです。

「小規模宅地等の特例」活用で資産価値を控除額以内に抑える

故人の土地を相続する際、ぜひ利用したいのが「小規模宅地等の特例」制度です。

土地を「自宅の敷地」「事業用」「貸付用」のいずれかに活用している場合、小規模宅地の特例が適用されます。

「自宅の敷地」として特例が適用されるのは330㎡(約100坪)と決まっており、330㎡以上の土地の場合330㎡までは適用されますが、超過分は適用されないことは留意しなければなりません。

また、事業や貸付として使っている場合は限度面積が変わることにも注意が必要です。

小規模宅地等の特例を「自宅の敷地」として使えるのは、原則として配偶者もしくは被相続人と同居していた家族となります。

特例を使うと、故人が持っていた土地を最大80%まで相続税の減額を受けられるのでぜひ使いたいですが、適用されるためには「人と土地の条件」をクリアしなければなりません。

適用条件とは

土地が、「自宅の敷地」「事業用」「貸付用」いずれかの土地に該当すれば小規模宅地等の特例を受けられる可能性があります。

①故人が住んでいた土地

故人が住んでいた土地のことで、正確には「特定居住用住宅地等」といいます。

「小規模」という名前通り、適用できる面積は限られており、最大で330㎡(約100坪)が限度です。

特定居住用住宅地等の小規模宅地等の特例を適用する資格があるのは、故人の配偶者や同居親族の条件を満たした人です。

同居親族とは、相続発生時(死亡時)に被相続人と同居していた親族のことです。

同居=生活の拠点が同じであることをいいます。

住民票が一緒であったとしても、同居していた実態がなければ特例は使えません。

同居期間については制約はありませんが、相続税の申告期限(相続開始後10か月)まで引き続きその宅地等を所有し、なおかつその建物に住み続けることが要件です。

したがって、親が亡くなる1週間前など直前だけ同居をしただけで、その後自分の家に戻ってしまえば特例は適用されません。

同居親族以外(家なき子)の親族が小規模宅地等の特例適用を受ける際は、次の要件を満たさなければいけません。

- 被相続人に配偶者や同居相続人がいないこと。

- 宅地等を相続した親族が相続開始前3年以内に、その親族やその親族の配偶者・3親等内の親族・同族会社等が所有する家屋(相続開始前に被相続人が住んでいた家屋を除く)に住んだことがないこと。

- 相続時にその親族が住んでいる家屋を過去に所有していないこと。

- 申告期限まで引き続きその宅地等を所有していること。

この特例は3年以上借家暮らしをしている親族を対象にしているため、「家なき子特例」と呼ばれています。

②事業として使っていた土地

故人が事業として使っていた土地(特定事業用宅地等)も小規模宅地等の特例の範囲内になり、以下の要件を満たしている場合使えます。

- 故人が相続開始前3年以上その土地で事業を行っていたこと。

- 土地を相続した相続人がその事業を引き継ぎ、なおかつ申告期限まで続けていること。

- 申告期限まで土地を保有すること。

こちらも適用できる面積には限度があり、最大400㎡までが適用限度です。

③貸付をしていた土地

駐車場や賃貸アパートなど、貸付をしていた土地(貸付事業用宅地等)も小規模宅地等の特例を使えます。

- 故人が相続開始前3年以上貸付をしていた土地であること。

- 土地を相続した相続人がその貸付事業を引き継ぎ、なおかつ申告期限まで続けていること。

- 申告期限まで土地を保有すること。

事業として使っていた土地の要件と似ていますが、

故人の方が駐車場やアパート経営などをしていた場合適用できる可能性があるため参考にしてください。

また、こちらも適用できる面積は限度があり、最大200㎡までが適用限度です。

複数の土地を持っていて貸付時用以外に居住用なども適用する場合、以下の計算式が適用限度面積となるため、注意してください。

居住用土地の面積 × 200/330 + 事業用土地の面積 × 200/400 + 貸付用土地の面積 ≦ 200㎡

相続税はかからないが相続税申告は必要な場合も

遺産総額が基礎控除を超える場合、相続税の申告が必要です。

控除や特例などにより相続税がかからない(0円になる)場合でも相続税の申告をしないと控除が適用されず、

相続税が発生する可能性もあります。

とくに配偶者控除や小規模宅地等の特例は相続税申告をしなければ適用されないため、基礎控除を超えた場合は相続税の申告をしましょう!

確定申告にe-Tax(電子申告)を使った場合の手続き方法はこちらでご説明しています!→不動産売却売却時「e-Tax」での確定申告の申請方法を解説

よくある質問コーナー

続いては、当協会に届く「相続」「税金」に関するよくある質問をご紹介します。

①相続の確定申告はいくらまでなら申告不要?

相続税の申告が不要かどうか判断するのは実は簡単です。

先ほどの解説どおり、「3,000万円+(600万円×法定相続人の数)」以下であれば申告不要です。

しかし、この計算をする際、相続財産に何か見落としがあったなど何か不備があれば正しい判断ができません。

また、先の解説同様、相続税がゼロでも申告は必要な場合もあるため、基礎控除の計算のみで「自分は申告しなくても大丈夫」と判断するのは危険です。

②預貯金が1,000万円あったら相続税はかかりますか?

遺産の合計が本当に1,000万円であれば相続税はかかりません。

相続税の計算に際しては基礎控除があり、遺産の総額が基礎控除額以下であれば相続税が発生しないためです。

③相続で2,000万円を相続したら税金はいくらかかりますか?

遺産相続額が2,000万円では、相続税はかかりません。

前述の基礎控除額「3,000万円+(600万円×法定相続人の数)」を差し引くと課税遺産額が0円になるからです。

しかし、基礎控除額を差し引いたあとの課税遺産の総額が2,000万円であれば、税率15%の相続税がかかります。

相続税は課税遺産総額に税率を掛けて算出するため、必ず遺産総額から基礎控除額を差し引いておきましょう。

相続税の税率と控除額については、国税庁のサイト内「相続税の速算表」を参考にしてください。

相続税がかかるかどうかは、課税遺産総額を計算してプラスになるかで判断します。

総額2,000万円の遺産を相続しても、基礎控除があるため、原則として相続税はかかりません。

しかし、これは相続財産に見落としがなく、評価額を正しく計算していることが前提です。

「じつは家族が知らない相続財産があった・・・」ということも珍しくありません。

亡くなった方の財産の調べ方や計算の仕方など、少しでも不安があれば早いうちに第三者へ相談しましょう。

税理士所属&無料相談を受け付けている私たちへお気軽にご連絡ください。