~この記事は5分で読めます~

「土地を早く手放したい」土地を相続した人の中にはそのようにお考えの方もいるでしょう。

確かに、余計な土地を持っていても、管理費用や税金がかかり、余計な金銭的負担がかかってしまいます。

だからといって、譲渡時期と税金の関係を知らないまますぐに売却することによって、予想だにしない費用がかかる可能性もあります。

譲渡後、5年以内の土地売却には注意が必要です!

今回はこのような人に向けて解説します。

- 相続や不動産売却を考えている

- 税金が気になっている

- 自分に特別控除が適用されるか知りたい

「5年以内の土地売却」には注意!

これには「譲渡所得税」という税金が関係しています。

5年以内の土地売却は注意!譲渡所得税率が変わるため

- 譲渡所得税の計算方法

- 譲渡所得(不動産を売却した際の利益)× 譲渡所得税率

となっており、今回取り上げている5年以内の不動産売却に大きく関わってくるのは、「譲渡所得税率」になります。

この譲渡所得税率は、所得税・住民税・復興特別所得税を合算したもので、復興特別所得税は原則変わりませんが、住民税と所得税に関しては不動産を相続してから5年以内に売却するか否かで変化します。

具体的には、不動産を取得後5年以内で売却することを「短期譲渡」といい、5年を超えてから売却することを「長期譲渡」といいます。

たかが5年で何が変わるのか…と思われる方もいるかもしれませんが、下記の表で示す通り、短期譲渡と長期譲渡では税額に大きな違いがあるのです。

| 短期譲渡所得 | 長期譲渡所得 | |

| 所得税 | 30% | 15% |

| 復興特別所得税 | 0.63% (所得税額の2.1%) |

0.315% (所得税額の2.1%) |

| 住民税 | 9% | 5% |

| 税率の合計 | 39.63% | 20.315% |

このように、短期譲渡と長期譲渡では住民税と所得税に2倍もの開きがあるのです。

なるべく税金の負担は減らしたいもの。

では、ここ5年以内に相続した人は不動産売却をすべきではないのでしょうか?

いいえ、それは違います。その理由を次項で解説します!

意外と「短期譲渡所得」になる人は少ない?

意外と「短期譲渡所得」の税率で支払う人は少ないと言われています。

というのも、「被相続人が土地を取得した日から所有期間も含めての”5年以内か以上か”」なのです。

- 「相続後の土地売却の5年の壁」について

- 「取得」や「譲渡」と、「相続」の情報が混在しやすいですが、被相続人(親)が取得・所有していた期間がふくまれるため、相続を受ける頃には「長期譲渡」な方がほとんどなのです。

読み解くためには、「取得」「譲渡」と、「相続」の違いを紐解く必要があるので、次項で解説します!

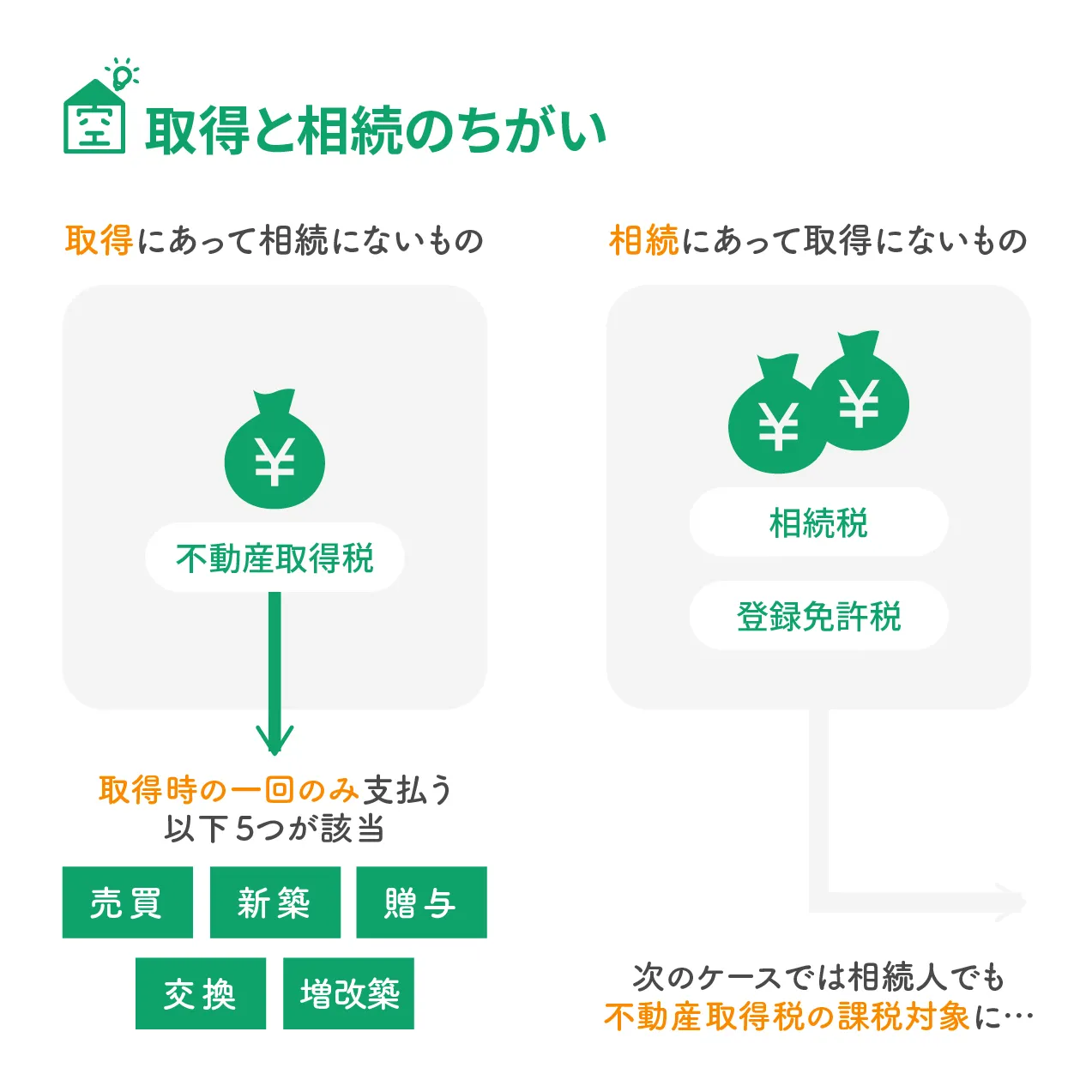

不動産の「取得(譲渡)」と「相続」の違い

まずは国税庁の情報をもとに当協会が作成した図をご覧ください。

- 被相続人の「取得(譲渡)」とは

- 売買、新築、増改築、交換、贈与によって不動産を取得したこと

- また、この中の「贈与」とは

- 亡くなられた方の財産を引き継ぐ相続と違い、生前のうちに財産を引き継ぐこと

- 譲渡所得税の税率の変動とは

- この被相続人の「取得(譲渡)」の日から所有していた期間を数えます

譲渡所得税率が変わる例

例えば、同じ築30年の建物であっても、売却した時に支払う譲渡所得税の税率が変わります。

- 被相続人である父が30年前に建てた実家を相続して4年目

- 被相続人である父が2年前に購入した家を相続して2年目

- 「1.」の場合

- 被相続人が取得してから30年以上所有していることになるため長期譲渡所得となります。

- 「2.」の場合

- 被相続人の取得から相続するまでが2年で、相続してから経過した期間も2年、所有しているのは合計4年で5年以下となるため短期譲渡所得となります。

もしご自身が売却したい不動産にかかる税金や、査定金額などが知りたい方はご連絡ください!

あなたが相続した土地は早く売却した方が良い?しなくても良い?

譲渡所得税が高くなるとはいえ、土地を早期に売却すべきケースもありますし、反対にまだ売却しなくてもいいケースもあります。

本コラムをお読みのあなたがお持ちの土地は、どちらなのでしょうか?

もしすぐに質問したい場合は、ページ下部にあるチャットからご連絡ください!

相続した土地を早く売却したほうが良い場合

以下のケースでは、相続した土地を早く売却した方が良いといえます。

- 相続税を納税した

(相続税の申告期限の翌日以降3年以内に限り利用できる特例があるため) - 土地の活用が行いにくい

- 相続税の納税資金を確保できない

- 相続人が複数おり、遺産分割が複雑になっている

(現金化して分割すると登記費用も節約できるメリットがあるため)

早期に土地を売却することは、相続手続きを短縮できるというメリットもあります。

特に遺産分割協議を行う場合、短期間で終わるケースの方が少ないため、協議を行う前に土地を売却し、売却益を相続人で分割した方がスムーズに済みます。

また、「空き家特例」といい、相続された空き家(土地)の売却のタイミングを間違えると、「3,000万円もの特別控除が受けられなくなる」リスクがあります。

相続した土地を早く売却しなくても良い場合

以下に該当する場合は、早く売却しようと判断を急がなくとも良いといえます。

しかし、相続登記を怠ることによって罰則の対象となるので、相続登記は早急に済ませましょう!

- 相続税が発生しない

- 遺産分割がスムーズに決まった

- 土地活用を検討している

- 相続税の納税資金を確保できる

相続登記を怠ることによって受ける罰則は以下コラムで解説しています!

相続した不動産売却に関する注意点

「相続した土地を5年で売却するリスク」について紹介します。

しかしそれ以外にも、相続した土地には売却時の注意点があります。

相続した不動産売却に関する注意点①

相続不動産売却時の税金は相続人全員に課せられる

不動産を複数人で相続した場合、売却時にかかる税金などは相続人全員に課せられます。

そのため相続人で売却予定日や課税される税金の額を共有せずに売却を行ってしまうと、不動産を現金化した際にトラブルが起きることがあるでしょう。

相続した不動産を売却して現金化してから相続人で分ける場合、一旦ひとりの相続人代表者へ土地の名義を移す必要があります。

相続人間でスケジュールを把握したうえで代表者が各税金はまとめて納め、現金として分ける際に相殺するとトラブルが少なくなるはずです。

相続した不動産売却に関する注意点②

土地を取得した際の資料を保管しておく

土地を購入した際の価格が書いてある資料、特に売買契約書は保管しておくべきです。

譲渡所得を計算する際、不動産取得費を計算する必要があるのですが、以下いずれかで取得費を割り出します。

- 不動産の売却価格×5%で取得費を計算する

- 売買契約書などから取得費を参照する

近年、土地の価格が高騰しているということもあり、特に首都圏では売買契約書の金額を参照できた方が譲渡所得税を抑えることができるでしょう。

【2024年最新】首都圏の土地代はいくら?

土地がいくらで売却できるか、ご参考までに、国土交通省が提供しているオープンデータをもとにした、首都圏の公示地価をご紹介します。

【2024年最新】首都圏の土地代はいくら?①東京都

東京都は下記のようになっており、23区内でもTOP3は上から順に中央区、千代田区、渋谷区となっていました。

TOPの中央区は坪単価平均が2769万9999円…!

| 東京都全体の公示地価平均(2024年) | ||

| 平均㎡単価 | 平均坪単価 | 変動率 |

| 181万3926円 |

599万6451円 |

+6.04% |

| 東京都中央区の公示地価平均(2024年) | ||

| 平均㎡単価 | 平均坪単価 | 変動率 |

| 837万9250円 |

2769万9999円 |

+6.06%

|

【2024年最新】首都圏の土地代はいくら?②神奈川県

次に神奈川県は下記のようになっており、TOP3は上から順に川崎市、横浜市、鎌倉市となっています。

TOPの川崎市は坪単価平均は142万9192円ですが、その中でも幸区、中原区、川崎区のみ200万円を超えていました。

| 神奈川県全体の公示地価平均(2024年) | ||

| 平均㎡単価 | 平均坪単価 | 変動率 |

| 28万2816円 |

93万4929円 |

+3.41% |

| 神奈川県川崎市の公示地価平均(2024年) | ||

| 平均㎡単価 | 平均坪単価 | 変動率 |

| 43万2330円 |

142万9192円 |

+4.18% |

【2024年最新】首都圏の土地代はいくら?③千葉県

次に千葉県は下記のようになっており、TOP3は上から順に浦安市、市川市、船橋市となっています。

TOPの浦安市は坪単価平均は144万5772円で、変動率は+10.83%と大きく上昇していることがあります。某夢の国の影響は大きいでしょう。

| 千葉県全体の公示地価平均(2024年) | ||

| 平均㎡単価 | 平均坪単価 | 変動率 |

| 14万7806円 |

48万8618円 |

+4.69% |

| 千葉県浦安市の公示地価平均(2024年) | ||

| 平均㎡単価 | 平均坪単価 | 変動率 |

| 43万7346円 |

144万5772円 |

+10.83% |

【2024年最新】首都圏の土地代はいくら?④埼玉県

次に埼玉県は下記のようになっており、TOP3は上から順にさいたま市、和光市、蕨市となっています。

TOPのさいたま市は坪単価平均は112万4554円で、その中でも、新幹線が止まる大宮区は245万7901円と、次点の浦和区169万8140円を切り離す勢いでした。

| 埼玉県全体の公示地価平均(2024年) | ||

| 平均㎡単価 | 平均坪単価 | 変動率 |

| 17万4805円 |

57万7868円 |

+2.09% |

| 千葉県浦安市の公示地価平均(2024年) | ||

| 平均㎡単価 | 平均坪単価 | 変動率 |

| 34万0177円 |

112万4554円 |

+3.12%

|

まとめ

今回は相続した土地を売却する際の注意点を解説しましたが、土地=更地と限った話ではありません。

実家を空き家として相続した場合でも、建物の状態や相談者様のご意向から、さまざまな売却方法があります。

- 解体して更地として売却

- 現状のまま「古家付き土地」として売却

- リノベーションして価値を高め高価売却

- 不動産買取業者に買い取ってもらう

当協会は安久谷の相続だけでなく、相続税や譲渡所得税など税金に関する無料相談も可能です。

また、これから相続する場合のご相談も司法書士、弁護士、行政書士と連携して解決までサポートいたします。

ぜひお気軽にご連絡ください!