近年、認知症による資産凍結を防ぐしくみとして家族信託が話題になっています。

しかしながら「家族信託をしておけば万事OK!」というのは誤解で、万能な手だてではありません。

家族信託が不要な場合もあり、その場合はいくつかのパターンがあります。本コラムでは以下を解説します。

- 家族信託が必要なケースと不要なケース

- 家族信託に費用はいくらかかるか

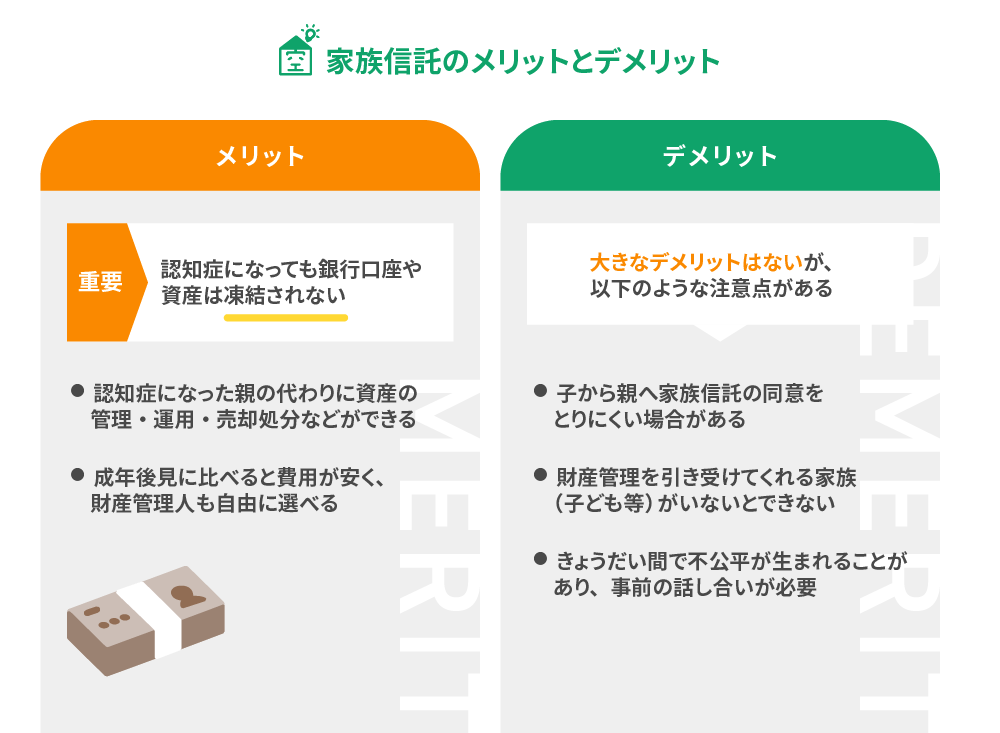

- 家族信託のメリット・デメリット

家族信託が必要なケース

まずは家族信託が必要なケースを解説します。以下の場合、家族信託が必要なケースとしてあげられます。

- 次世代まで相続方法を指定したい

- 認知症のため財産凍結が心配

- 子どもに障がいがあり、親亡きあと生活保障をしたい

①次世代まで相続方法を指定したい

たとえば、親として以下のような場合、遺言だけによる今後の意思の実現は難しいです。

親の次には長女に継がせたいが長女には子どもがいないから、長女亡きあとには孫のいる次女家族に継がせたい。

家の財産として代々継承し、守っていってほしい。

なぜなら遺言では自分の財産を長女に継がせることは決められますが、長女の次に次女家族に継がせることまでは指定できないためです。

遺言だけで今後の意思を実現したい場合、財産を受け継いだ長女に、次女家族に継承させる内容の遺言を作成してもらわなければいけません。

しかしながら長女が亡くなる際、そのような意向を遺言で残したかまでは親はすでに亡くなっているため、確認のしようがありません。

これに対し、家族信託契約であれば自分の次、さらにその次まで継承先を指定できます。

このため、「自分の次は長女、長女が亡くなったら次は次女家族に継承してほしい」という意向も親が生きているうちに指定することができます。

②認知症のため財産凍結が心配

近年何かと話題になっている認知症のケースです。

何も対策をせず、親の認知症が悪化してしまうと親名義の預貯金口座が凍結され、子どもや配偶者であっても凍結された口座からお金を引き出すことはできなくなります。

一度預金が凍結されると、以下になり、いずれもあまりおすすめできない選択肢です。

- 成年後見制度を使う

- もしくは子どもの貯金から支払う

そこで、事前対策の一環として有効なのが家族信託です。

家族信託を進める上で、以下の条件が当てはまる場合、家族信託はとても有効な手だてといえます。

-

- 家族信託する財産がある

- 介護で頼りたい人がいる

- 親が認知症になっても親の財産から子どもが介護費用の支払い体制を作りたいと望んでいる

③子どもに障がいがあり、親亡きあと対策(生活保障)をしたい

何らかの障がいをもつ子どもの「親亡きあと」を考え、生活の保障をしたい場合です。

とりわけ、子どもに知的障害がある場合などは就職をしても給与不十分な場合が重々あります。

障害年金を受給している方もいるものの、こうした障がい者への経済支援が未だ脆弱なまま改善しない社会的背景から、

障害年金以外にも子どもの生活保障に定期収入が入るしくみを作りたいという方も多いです。

たとえば親の財産を子どもの生活費として使っていけるようにしたい等の場合、家族信託もひとつの手段になります。

子どもに知的障がいがある場合、子ども自身による賃貸不動産の管理や経営をしていくことは難しいです。

しかし、家族信託を使えば収益を受ける人と管理をする人で分けることができます。収益は子どもに入れ、管理は別の人にまかせるという仕組みが作れるためです。

そして障がいのある子どもに相続が起きた際は、当該不動産の所有権をあらかじめ決めておいた人に受け渡すしくみも作れます。

なかなか一筋縄ではいかず頼れる人が見つからないことをはじめ、こうしたしくみ作りのハードル自体が高い問題ですが、

今後万一頼れる人が見つかった場合、親亡きあと対策の一環で家族信託を視野に入れてみるのはいかがでしょうか?

家族信託が不要なケース

家族信託が不要なケースについてです。以下の場合、家族信託が不要なケースとして挙げられます。

- 家族間・親族間が不仲

- 財産がほとんどないか少ない

- 託せる親族がいない

- 本人が若く健康

- すでに子どもなどに財産名義を移している

①家族間・親族間が不仲である

これも多々ある悩ましい問題です。

家族仲が険悪な場合でも、親の介護を考えた際、家族信託がむしろ必要な場合も多々あります。

しかしながら家族間、親族間で対立していると話が複雑になり、相当難しくなります。

家族信託は親が生存しているときの認知症対策から相続まで、長期にわたる対策ができます。

さらに家族信託は親族間の信頼関係をベースとした手だてになるため、契約書の内容もそこまでガッチガチに固めず、多少柔軟性をもった内容になっていることも多々あります。

一方で家族仲が険悪な場合そうはいきません。

たとえばきょうだいのうちの一人が、以下のように家族信託をめぐってトラブルに発展した場合は大問題です。

家族信託のベースである信頼関係自体が崩れてしまうためです。

親のお金を管理することに納得がいかず、剥き出しである

こうしたケースに発展しても耐えうるようなしくみ作りとなると、難易度がいちだんと高くなります。

これも多々ある悩ましい問題です。家族仲が険悪な場合でも、親の介護を考えた際、家族信託がむしろ必要な場合も多々あります。

しかしながら、家族間で対立していると話が複雑になり、相当難しくなるのです。

②財産がほとんどないか少ない

家族信託のメリットは、「親の介護費用や医療費、生活費を、親の財産から子どもまで使うことができる」点です。

このため、親がそもそも財産をほとんど持っていない、不動産も持っていないという場合は、家族信託の対象となる財産がなく、効果が期待できません。

信託財産となるのは、現金・預貯金・株式などの有価証券・不動産などです。

少ない預貯金などの財産を家族信託すること自体できなくはないものの、対策にかかる費用の方が高くついてしまう可能性もあります。

また、何でもかんでも家族信託できるわけではなく、信託ができない財産もあります。代表例としては農地や年金があげられます。

現地が畑や田んぼなどの農地である土地を家族信託するためには、法律上農業委員会の許可が必要です。これもなかなか厄介な現実問題ですが、家族信託をしようにも、農業委員会の許可はまずほとんど認められません。

年金については、年金の受取口座は原則として本人名義の銀行口座のみ指定ができます。このため、受託者名義の口座を親の年金受取口座にすることはできません。

親の財産がこうした農地や、今後支給予定のある年金のみの場合、家族信託の対象となる財産がないため、解決が難しくなります。

③託せる親族がいない

これまた困った問題です。家族信託では自分のほか、信頼して財産管理を任せられる人が必要になるからです。このため、肝心の託す人が親族にいない場合、家族信託を進めることができません。

託せる人がいない場合、以下のふたつのパターンがあります。

- 独り身のため身内に頼れる人がいない

- 託せる人がいることはいるが、信頼できなくて頼りたくない(託したくない)

家族信託は信頼関係が前提になっているため、「託せる人がいるけど信頼できない」という場合、家族信託はおすすめできません。

制約などを付けられないことはありませんが、限界があります。このため、こうしたパターンは頼れる人探しがまず第一歩です。頼れる人が見つかった場合、家族信託契約もしくは任意後見契約を検討してみましょう

④本人が若く、健康である

対策を考える本人の年齢が若く(40~50代)健康な場合、自分の介護や認知症対策目的での家族信託を締結するにはまだ時期早々です。

家族信託は信託契約を締結することに加え、財産を受託者名義にする必要があり、本人にとって制限が増えるためです。そうしてはじめて、家族信託契約の効果が発揮されるからです。

家族信託契約の締結後、財産を受託者名義にする必要がありますが、受託者名義にする=自分で自由に財産を動かせなくなります。このため、財産を自分の意向通りに使いたい場合、受託者にお願いをして動いてもらうことになります。

自分で直接財産を動かせなくなるためにこの手間が増えることに、もどかしさを感じるのではないでしょうか?

40代~50代の場合、老後の備えとして投資をしている人も多いですが、さしあたり家族信託に適した証券会社は少ない模様です。また、証券会社によっては家族信託された財産については新たに有価証券の購入を制限する規定を定める会社もあります。

特定口座も使えず、自分で確定申告をする手間も生まれます。

こうした理由から、財産を自分で運用したい場合、家族信託は不向きです。認知症対策をしたい場合、任意後見契約の活用も視野に入れるといいかもしれません。

⑤すでに子どもなどに財産名義を移している

財産をすでに子どもや孫などに生前贈与しており、贈与したお金から親の医療費や介護費用を子どもたちが支払っていける準備ができている場合、家族信託は不要です。

所有財産がほとんどないか少ない場合、前述の②同様の理由で家族信託は必要ありません。

家族信託にかかる費用・内訳・相場

家族信託にはメリットもある一方、相応の費用がかかります。家族信託を検討するには、まずかかる費用の目安を知ることが非常に大切です。

家族信託にかかる費用の目安として、自分でやる場合20万円前後、専門家へ依頼する場合30~100万円前後かかることが多いです。

最も費用を節約する方法は、信託契約内容の検討から書面化、登記申請まですべて自分で進めることです。

自分で進める場合、当然かかる費用は浮き、主に信託登記や契約書の作成にかかる費用や登録免許税といった実費のみで済みます。

しかしながら家族信託は大変複雑な契約となるため、自力で手続きをすると間違いや漏れが発生するおそれがあります。

そうなると家族信託自体が無効になってしまったり、家族が望んでいたことが実現できないおそれがあります。最悪「相続」が「争続」になりかねません。

これに対し、専門家に相談したり手続きの代行依頼をする場合、法的に有効な信託契約書を作ってもらうことが可能です。

自分でするのとは違い、実費に加えてコンサルティング費用や代行費用が必要です。

ただ、この費用は財産額や種類、もしくはどの専門家に依頼するかによっても大きく変動します。

一般的な相場は以下を目安にご活用ください。

①自分で手続きした場合

約20万円前後となります。

②専門家に依頼した場合

信託財産に不動産がある場合:約50万円~100万円前後(コンサルティング費用、登録免許税、公正証書作成費用などの実費を含めた概算)

信託財産に不動産がない場合:約30万円~70万円前後

次に、それぞれの費用について解説していきます。

専門家のコンサルティング費用

家族信託をはじめる際、弁護士や司法書士などの専門家に信託内容を作成してもらうコンサルティング費用がかかります。コンサルティング費用は専門家ごとに決められているため一律ではありませんが、30万円~80万円前後が目安です。

家族信託をはじめるには契約書などの作成が必要です。法律上専門家の関与が必須ではないため、自分自身ですること自体は可能です。

しかしながら家族ごとにオーダーメイドになるため、弁護士や司法書士、行政書士といった法律の専門職でも作成が難しい家族信託。

一般の人が自分だけで調べながら進めるとなるとさらに難易度が高くなります。コストを抑えるためどうしても自力でするという場合、非常にハードルが高くなることを覚悟しなければいけません。

司法書士への登記依頼費用

信託財産に不動産が含まれる場合、不動産の信託にともない、不動産名義を委託者から受託者へ変更する手続きが必要です。司法書士に依頼する場合、信託する不動産の数や評価額によって変動しますが、約8万円~12万円を目安としておきましょう。

自力で申請書や添付書類を作成し法務局で登記申請すれば、司法書士への依頼費用がかからなくて済みます。

しかし、家族信託関連の登記についてはほかの登記に比べ難易度が高いため、煩雑な登記手続きを司法書士へ依頼すると安心です。

登録免許税

登録免許税とは、法務局で不動産の登記をする際にかかる税金です。

目安は不動産固定資産評価額の0.3%~0.4%で、土地と建物両方に課税されます。

税額は土地や建物の評価額(固定資産税評価額)×税率で計算されます。

公正証書作成手続き代行費用

この費用は専門家によりまちまちですが、約10万円~15万円程度かかる場合が多いです。

あと後のトラブル防止のため、家族信託の契約書は公正証書での作成をおすすめします。

家族信託の契約書を公正証書にするためには、あらかじめ法務省・法務局所管の公証役場へ書面を提出し、公証人と密に打ち合わせておく必要があります。

その後予約を取り、委託者と受託者で公証役場へ行って公正証書を作成します。

これらのわずらわしい手続きや作成当日の同伴を専門家へ依頼する費用が、公正証書作成手続き代行費用です。

公正証書作成費用

公証役場で公証人に公正証書を作成してもらうためにかかる費用です。こちらも信託する財産額や契約内容により変動しますが、約3万円~10万円前後と見ておきましょう。

信託契約書は原則、私文書で作成してもいいため、自力で信託契約書を作成し契約締結すれば効力が発生します。自力で契約書を作りさえすれば公正証書の作成費用などはかかりません。

しかしながら、次のようなメリットがあるため、公正証書での作成をおすすめします!

公正証書のメリット①証拠能力が高い

あとの証拠力として弱い私文書に対し、公正証書の場合は、公証人関与のもと本人の意思確認の上で作るため、本人の意思であることが明確になり、法的紛争解決における協力な証拠になります。本人の意思喪失などを理由にした相続人間での紛争やトラブルが起こりにくい)。

契約内容についての当事者間の認識の食い違いも防げます。

また、公正証書で契約を作成する際、公証人が当事者の前で契約内容を読み上げてくれます。第三者である公証人によるこの読み上げプロセスがあることにより、契約内容をもれなく確認でき、契約内容についての当事者間の認識の食い違いも防げます。

公正証書のメリット②失くした場合も再発行が可能

紛失すると取り返しがつかない私文書に対し、公正証書であれば契約書の原本が公証役場に保管されるため、万一紛失しても再発行ができます。

また私文書と違い原本を第三者が保管するため、改ざんのおそれがなくなります。私文書は個人が保管するため、紛失、盗難、焼失、改ざんなどのリスクがともないます。

また当事者だけで契約書を作成した場合、長期保管が難しい上、相続人が保管場所を知らされていなかったという事態もあり得ます。このため希望していた財産の継承ができないという、思わぬ事態も招きます。公正証書は少なくとも20年間は公証役場で保管されるため、再発行も長期にわたってできる体制になっています。

勝手な改ざんなど不測の事態を防ぎ、契約内容の確実な遂行を可能にする点で、契約書の公正証書化はメリットが高いです。

公正証書のメリット③信託口口座作成や信託登記もスムーズ

信託口口座(受託者が信託財産管理のため開設する口座)を作る際、金融機関で手続きをする必要がありますが、ほとんどの場合公正証書化を求められます。

また、信託財産に不動産が含まれている場合、信託登記が必要です。

この信託登記の際も、登記項目と公正証書の記載項目が一部重複するため、登記申請をスムーズに行うことができるというわけです。

金融機関などに足を運ぶことも含め、こうした手続き関連は案外エネルギーを使うため、事が少しでもスムーズに運べることはメリットのひとつです。

こうしたメリットも押さえておきましょう!

また、これまで解説してきたように、家族信託にかかる費用は依頼する専門家、財産の種類や規模により変動します。

このため、上記の費用はあくまでも目安としてご参考にしてください。

委託者の財産のうち、信託財産にするものを必要最低限に留めれば家族信託にかかるコストを節約できます。

預貯金の全部を信託財産に含めず一部だけにする、という具合にです。

ゆくゆく売却を考えている不動産のみを信託財産にするなども選択肢のひとつでしょう。とはいえ、保有財産のうちどれを信託財産にするかはなかなか判断が難しいため、やはりその道に精通した専門家の助言や提案を仰ぐとよいでしょう。

いずれにしてもすべてを自力でするとなると大変な労力と困難がともなうため、専門家への依頼をおすすめします。

そこで、「専門家が存在しすぎて、一体どこにしたらいいのか…」と思った方は次項を要注目です!

家族信託まとめ

家族間だからこそ悩ましい問題に頭を抱える方も、決して珍しくはありません。

費用面や一連の手続き全体のむずかしさは、非常に心身のエネルギーを使います。

だからこそ一人で苦しまず、ぜひ空き家相談会へご相談ください。当協会には弁護士、司法書士、税理士といった専門家が所属しておりますので、無料かつスピーディに専門家へのご相談が可能です。

また、相続登記後の不動産売却やご活用の相談も同時に進められます。あなたに合った解決策の提示だけでなく、複数提携のある優良業者のなかから一括見積後、無償でご紹介し、その後も担当相談員が最後までサポートいたします。

- 手続きが分からない

- 手続きを専門家に任せたい

などのお悩みにお応えしますので、お困りの際は当協会へご連絡ください!

本記事が、今お困りの方の一助となれば幸いです。