土地建物など不動産を所有している方なら毎年確認している固定資産税。

税金は支払い期限や支払い方法など面倒なことが多いように感じますが、基本的な知識を抑えてしまえばそんなに厄介なものではありません。

本コラムでは固定資産税の以下について分かります。

- 固定資産税の解説・どこに誰が支払うか

- 固定資産税を払わないことにより起こるリスク

- 固定資産税を払えない時のNG行動

- 固定資産税が払えない場合の対処法

- よくある質問

現時点で、相続や税金、空き家含めた不動産にお悩みの方は以下フォームからご連絡ください。

固定資産税とは?どこに・誰が支払う?

固定資産税とは土地や建物など、所有している不動産に対して課税される税金です。

税金を課すのは市区町村で、課税対象者は各地区町村へ税金を納付する必要があります。

固定資産税は毎年1月1日に課税額や課税対象者が決まります。

課税対象者はその1月1日時点で不動産を所有している人となります。

例えば、Aさんが1月2日に所有していた空き家をBさんに売却したとすると、

1月1日時点ではまだ所有権が移っていないので、課税対象者はAさんになります。

どういう理由があっても1月1日に不動産を所有する人が課税対象者となってしまうため、年末年始に不動産取引を行う人は十分に注意しましょう・・・!

固定資産税はいつ・どうやって払う?

固定資産税は年4回に分けて納付時期が定められており、そこから約1か月の納付時期が設定されます。

地方税法によって納付時期は原則4月・7月・12月・2月となっていますが、各自治体は一定の事情に応じて納税額を他の月に変更することができます。

例えば東京23区の場合、納付時期は6月・9月・12月・2月となっています。

固定資産税が課される人には市区町村から納付書が送付されるので、納付書が届いたタイミングで税金の支払いの準備をすると良いでしょう。

固定資産税の納付方法

納付方法については、以下の5通りの方法があります。

- 窓口にて現金支払い

- 口座振替による自動引き落とし

- クレジット納付

- ペイジー支払い

- スマホ決済

固定資産税は4回に分けて納付する必要があるため、支払い漏れが発生しやすいですが、支払期日を過ぎるとペナルティが発生する場合もあるので、心配な方は口座振替にしておくと良いでしょう。

ちなみに、支払い期限が過ぎた場合どうなるかは後ほど解説します。

固定資産税の計算方法や主な特例

固定資産税は賦課課税方式といい、役所が税額を定めるため固定資産税額を一の位まで正確に計算することは難しいです。

しかし、計算方式は決まっているため、大体の税額は予想することができます。

計算式は以下の通りです。

固定資産税課税標準額×1.4%(固定資産税率)

固定資産税標準額はだいたい地価公示価格の70%になります。

これらの計算式を当てはま計算を行うと、課税標準額が1,000万円の場合、税額は14万とかなり負担が大きいように感じます。

しかしながら心配には及びません。

固定資産税には少しでも負担が少なくなるよう、様々な軽減措置が定められています。

ここでは住宅用地にかかわる軽減措置について解説します。

固定資産税では「住宅の用に供する敷地」が200㎡以下の部分が固定資産税課税標準額が6分の1に、200㎡超の部分については3分の1に軽減されます。

表にまとめると以下の通りです。

| 区分 | 条件 | 減額率 |

|---|---|---|

| 小規模住宅用地 | 建物に供する敷地で200㎡以下の部分 | 固定資産税評価額×6分の1 |

| 一般住宅用地 | 建物に供する土地で200㎡超えの部分 | 固定資産税評価額×3分の1 |

他にも軽減措置はありますので、自分の不動産が該当するものがないか、よくよく確認しておきましょう!

固定資産税の支払いをしないことによるリスク

ここまで固定資産税の基本的な知識をお話してきましたが、納付期限を守らなかった場合、どうなるのでしょうか?

自治体より、以下の方法で催促されます。

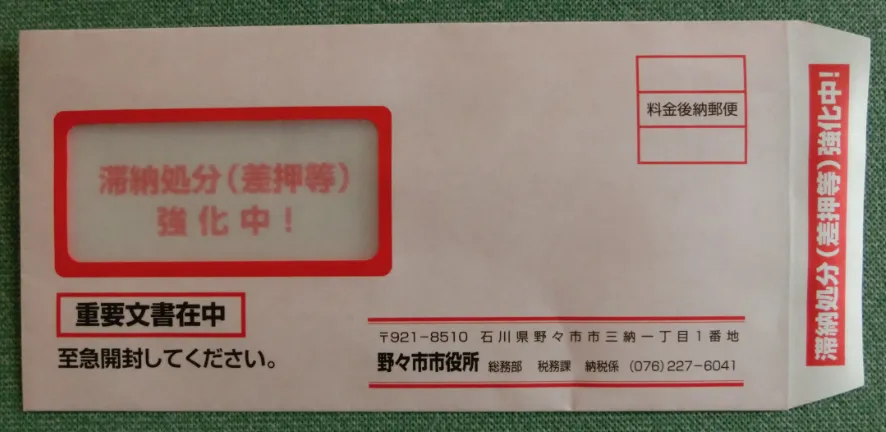

- 市町村から督促の手紙が届く

- 元の支払いに延滞金が加算される

- 財産が差し押さえられる

- 物件が競売にかけられる

それぞれの催促方法をくわしく解説します。

①市町村から督促の手紙が届く

固定資産税の支払い期限を過ぎても納付しないと、市町村から督促状が送付されます。

督促状が届いても支払いがされなければ催告状が届きます。

物件が競売にかけられてしまう前に、督促状が届いたらすぐに納付しましょう。

また、督促状が発行された時点で、延滞料が発生します。

②元の支払いに延滞金が加算される

固定資産税の支払い期限が過ぎたら、延滞料が発生します。

延滞金の割合は、納税期限日の次の日から1ヵ月以内が原則年7.3%、それ以降は年14.6%と決まっています。

しかし自治体や年度によって延滞料が変わりますので、自治体に確認することをおすすめします。

③財産が差し押さえられる

市町村から催促の手紙が届いても支払わないと、財産が差し押さえられ、銀行との取引ができなくなる可能性があります。

また、預金がない場合は、給与が差し押さえられ、毎月の給与から一定額が税金に充てられる仕組みになります。

④物件が競売にかけられる

財産の差し押さえがおこなわれても固定資産税が支払えないと、物件が競売にかけられます。

物件が競売にかけられても、すぐに退去するわけではありませんが、差し押さえの登記されると、地方公共団体が強制的に土地や建物を売却して滞納分に充てることになります。

また、税金の支払いを滞納した場合の売却では、裁判所の許可は必要としません。そのため、強制的に退去させられます。

以下の「公売情報」というサイトでは、国(国税局、税務署)が差し押さえた財産をどなたでも入札できます。

固定資産税を払えないときのNG行動!

「そのまま放置する」ことは、固定資産税を払えないときに一番やってはいけない行動です。

先述の通り、支払いを無視すると、納税の意思がない方だと思われるだけでなく、財産が差し押さえられてしまうだけではありません。

元々支払うべき支払い以上の延滞料も発生します。

郵送物や電話に対応するのはなかなか疲れることですが、放置するのは最も悪い対処法になります。

自治体へ行き、納税できない理由を伝え、相談するべきです。

もし、家の売却や管理費用にお困りの方は以下フォームからご連絡ください。

固定資産税を払えない場合の対処法

固定資産税を払えない場合の対処法は以下のとおりです。

- 一括支払いから分割支払いに変更する

- 徴収猶予が可能か相談する

- 減額できるか相談する

- 換価の猶予が可能か相談する

- 任意売却する

以下で、それぞれの対処法についてくわしく解説します。

①一括支払いから分割支払いに変更する

原則、固定資産税の支払いは一括支払いか、4回に分ける方法のどちらかです。

事前に支払いが難しいと相談すれば、支払い回数を4回よりも分けてもらえる可能性があります。

分納の承諾が下りれば固定資産税の支払いを12回に変更できます。

そのかわり、分納の承諾を得てから滞納すると財産の差し押さえが実行されますので、支払いに注意しましょう!

②徴収猶予が可能か相談する

徴収猶予とは、一定期間、固定資産税の支払いを待ってもらえる制度です。

病気や休業などで、固定資産税の支払いが困難な状況の方に適用されます。

注意点として、申請しても認められない場合があります。

③減額できるか相談する

市町村によって、固定資産税の減額や免除制度があります。この制度を受けるには、収入の条件などを満たしている必要があります。

収入の条件の他に、以下の場合は減額や免除となります。

- 固定資産が災害を受けたとき

- 公共施設の建物

- 固定資産税減税措置に該当する場合

以上のような場合は、固定資産税の減額や免除の対象なので、申請しましょう!

自分が該当するのか確認したい方は、自治体へ連絡することをおすすめします。

④換価の猶予について相談する

換価の猶予とは、不動産が差し押さえられている状態、または今後差し押さえの対象になる場合に、差し押さえの猶予をしてもらう制度です。

申請期限は納付期日から6ヵ月以内のため、該当者はすぐに対応しましょう。

該当者か不明の場合は、自治体に相談して確認してください!

⑤任意売却する

土地や建物を任意売却することによって、納税の義務がなくなります。

また、売却による利益で、送れていた分の固定資産税も支払いできます。

さきほどリンクを載せた「公売情報」のように、差し押さえによって売却する場合より、任意で売却した方が高く売れるケースが多いため、売却するべきでしょう。

固定資産税の支払いがない賃貸物件への移住も検討してみましょう。

罰則を逃れるために

固定資産税を含め、税金関連は滞納しないように心がけましょう。

- 税金の支払い方法がわからない

- 特例が適用できるかわからず支払いを躊躇している

- 相続不動産や空き家について悩んでいる

このようなケースの方も、ぜひ当協会へご連絡ください。

当協会には税理士が在籍しているため、特例の適用や必要書類等、税金に関するご質問に自信をもって対応できます。

また、固定資産税の課税対象者になる前に不動産を売却したい、といったお急ぎのご相談にもご対応できます。

少しでも興味が湧いた方はご連絡お待ちしています。

よくある質問

続いては、固定資産税についてよく届くご質問と回答をご紹介します!

Q1築40年の古家に住んでいます。家は古くなっても固定資産税は下がりませんか?

家屋の評価額は、評価替えごとに、同じ家を建築した場合に要する再建築価格を算出し、年数の経過による減価を考慮して再計算します。

再計算した額が前年度の評価額を上回る場合は、前年度の評価額に据え置かれます。

築年数の古い家屋は、過去に建築費の上昇が続くなか評価額が据え置かれていた背景もあり、減価を加味しても、

以前から据え置かれている評価額を下回るまでにはいたらず、評価額が下がらないといったケースもあります。

Q2家の所有者が亡くなりましたが、どのような手続きが必要ですか?

土地および家屋の登記簿上の所有者が亡くなった場合、登記所に対して相続登記の手続きをしていただくことになります。

しかし、賦課期日(毎年1月1日)に、亡くなった方が所有者として登記されている場合、固定資産税などは1月1日時点でその土地や家屋を現に所有している方が納めることになります。

自治体には「現所有者に関する申告書」を提出する義務が定められています。

Q3特定空家の勧告を受けましたが、固定資産税等はどうなりますか?

空家等対策の推進に関する特別措置法(空家法)にもとづき、特定空家等や管理不全空家等に指定された際は、

これらにかかる「住宅用地の特例」の対象から除外されるため、勧告前と比較すると税額が高くなります。

関連コラム